【债市的外部环境在改善】资本流动改善和大宗商品走势变化,一致预期可能被证伪(5)

2017-03-23 编辑:

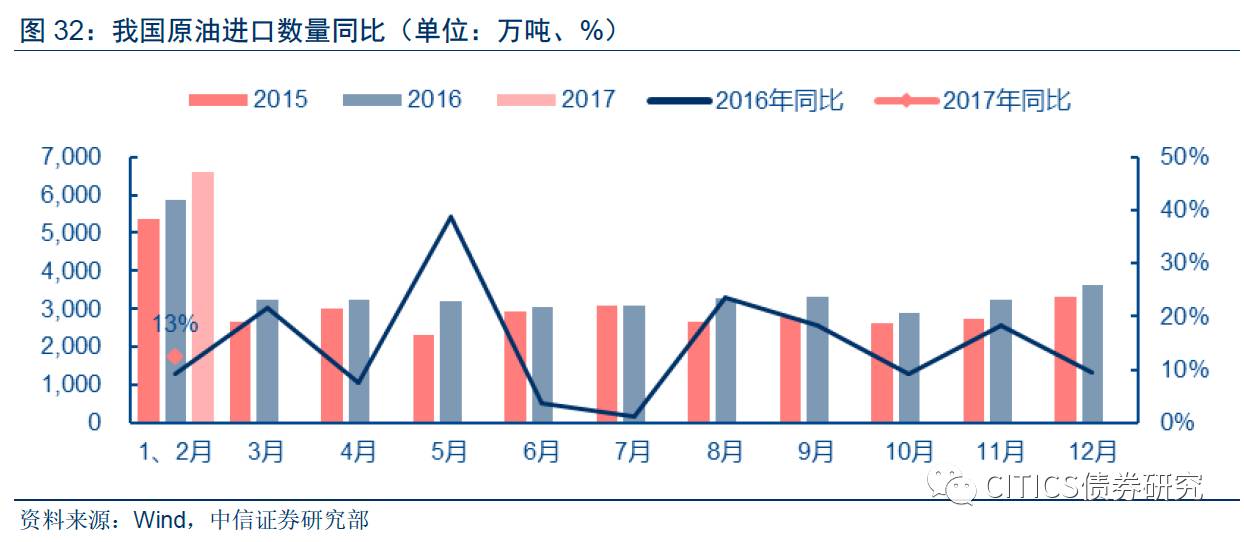

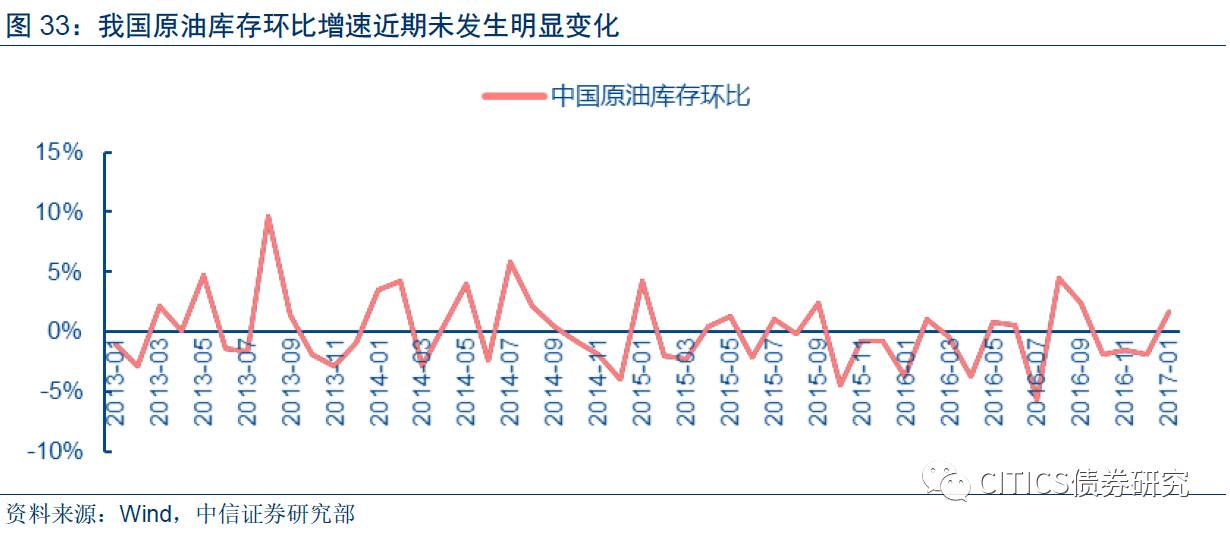

不过补库存周期对进口的拉动范围有限,在推动我国进口额回升的因素中属于辅助方面。例如,在我国进口矿产品中占有重大比重的原油,其进口数量2017年前2个月合计同比增速较去年同期提高幅度并不明显(见图32);同时我国国内原油库存的增速也没有发生明显的回升(见图33)。可见,供给侧改革引起的补库存效应,主要发生在有限的行业范围内,对于除钢铁、煤炭产业链之外的进口需求拉动作用有限。对我国进口额快速回升的主要推力仍是国际大宗商品价格的反弹。

我国进口较快回升的驱动因素有望缓解,对贸易顺差的收窄压力也将减轻

根据上文分析,我国近半年内的进口快速回升是挤压贸易顺差的重要原因。而近期进口的快速回升主要由两个因素推动,即国际大宗商品价格反弹以及国内补库存周期,其中大宗价格反弹是主要推力,补库存是辅助推力。但是,目前的大宗商品价格反弹与国内补库存,均不属于自我加强型的趋势,而是随着时间会自我减弱的趋势。因此它们对我国进口额增长的推动作用,预计将日益减弱。

美联储加息周期中,大宗商品价格将上涨还是下跌?

对原油、金属等国际大宗商品价格进行全面而详细的分析已超出本点评的内容范围,在此我们主要从美国货币政策与美元币值的角度对大宗商品价格的中长期趋势进行判断。

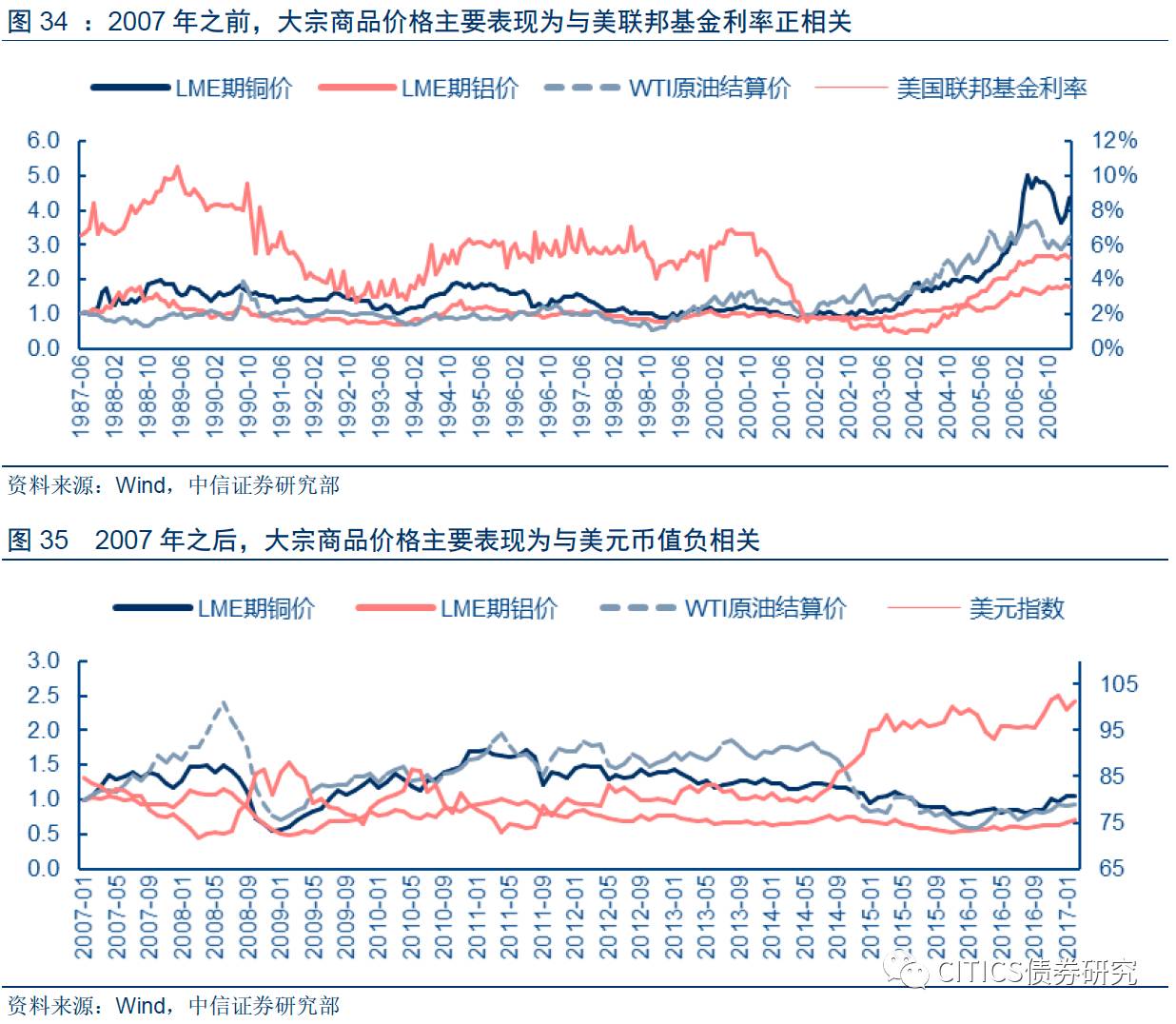

国际大宗商品与美元货币的相关性大致分两个阶段:2007年之前,大宗商品价格主要体现为与FED利率正相关;2007年后,大宗商品价格主要体现为与美元币值负相关。

1)2007年之前。在次贷危机导致QE被发明之前,美联储政策利率主要起到逆经济周期调节作用,每当经济过热、商品价格上涨,美联储即会相应提高利率水平(见图34)。在这种传统货币政策框架下,美联储加息周期意味着大宗商品价格的上行周期。

2)2007年之后。国际金融危机的猛烈性使得传统货币政策工具失效,美联储将政策利率降至极低水平并长期维持,同时通过QE大量释放流动性,造成美元汇率的大幅贬值。对于主要以美元计价的国际大宗商品,美元币值的大幅波动导致大宗商品价格的大幅反向波动(见图35)。在此期间大宗商品与联邦基金利率的相关性很低。在这种非传统货币政策时期,美联储加息周期对大宗商品价格的影响,也将很大程度通过美元币值来反向传导。

目前美国尚未回到传统货币政策框架内,联储加息周期不意味着大宗商品也是涨价周期。虽然美联储已陆续退出QE相关操作并开始联邦基金加息进程,但从大时间跨度上看(见图36),目前美国的货币政策尚未回到传统经济周期中的模式。

未来若美联储继续加息,也将意味着美元的进一步升值压力,在目前的非传统货币政策环境下,美元升值或压制大宗商品价格的后续回升幅度,这也意味着大宗商品价格触底反弹对我国贸易顺差的挤压效应也将缓解。

国内补库存周期对进口的拉动,可持续性不强,因下游需求仍然疲弱

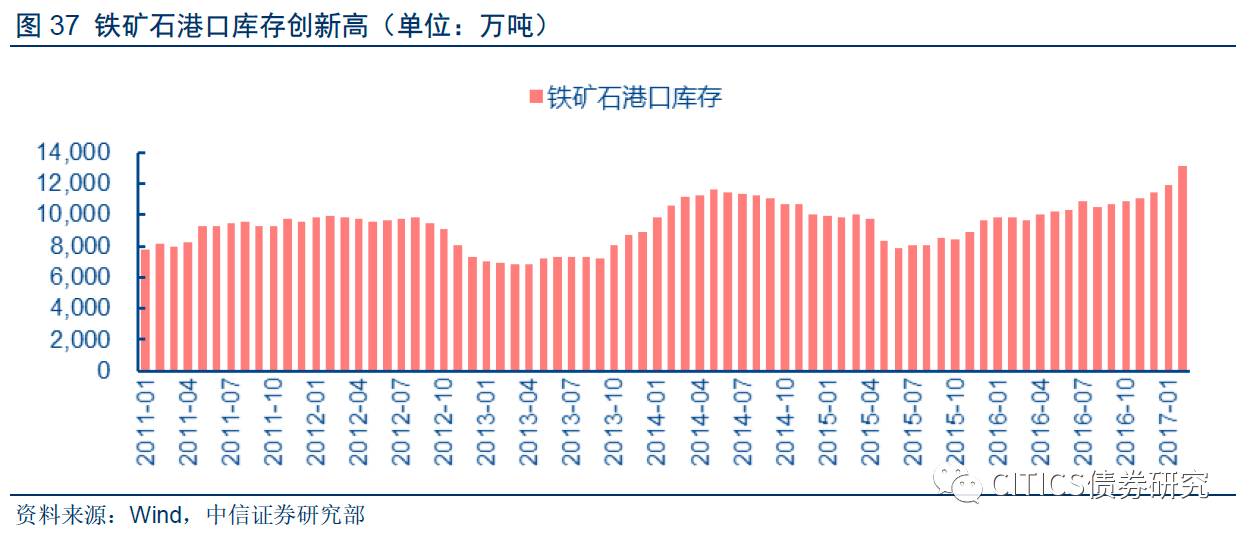

补库存周期是近半年我国进口回升的另一推动因素,但目前相关行业已经偏高,补库存行为预计或将减弱。钢铁行业的去库存引发钢铁产业链价格回升与补库存,从(图37)可见我国港口铁矿石库存规模自去年下半年加速增长,目前已经超过前两个周期的高位。

供给侧改革环境下,产品价格上涨不意味着需求强劲,因此补库存易导致库存积压,补库存趋势不会持久。(图37)所示的铁矿石库存快速上涨,既说明产业链补库存热情较高,亦说明库存升高后下游销售速度跟不上。预计钢铁、煤炭等产业链各环节不久即将发现,在传统经济周期中总结出的“跟随涨价补库存”规律,在供给侧改革环境下将不在适用,如果生搬硬套将导致自身亏损。

结合上面两方面情况看,国际大宗商品涨价与国内补库存周期这两个趋势都不会长期持续,从而他们对国内进口需求的拉动也不会继续强劲,这有助于缓解我国贸易顺差收窄的压力。

总而言之,我国近半年以来的贸易顺差收窄趋势大概率已接近尾声,我国现阶段尚不用担心贸易顺差消失的问题。而根据国际经验,稳定贸易顺差的继续存在,将有效隔离海外加息对国内资金利率上行的推力。

具体分析详见2017年3月21日发布的《【中信固收研究】2017年1-2月进出口数据点评及债市分析:稳定的贸易顺差有助于隔离海外加息向国内的传导》报告

特别声明

本资料所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本资料所载的信息均摘编自中信证券研究部已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。