回望“钱荒”,资金中枢上移将带动利率抬升——华创债券日报2017(2)

2017-03-21 编辑:

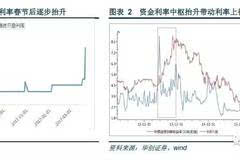

2016年下半年以来,央行通过“锁短放长”提高资金利率,今年资金利率上升速度将加快,并维持高位,对债券市场造成压力。去年8月以来,央行逐步开展14天、28天逆回购,并用6个月和1年期MLF操作替代3个月MLF操作,通过投放长期资金替代短期资金来提高资金综合成本;春节前后和3月中旬,又2次跟随美联储加息调高公开市场操作利率。2017年,在美联储快速步入加息周期、金融监管继续加强的背景下,我们认为央行将保持偏紧的货币政策并主动维持较高的资金成本。目前长端债券收益率对于资金中枢抬升的反馈并不充分,但是短端品种收益率已跟随资金利率上行,曲线变的更加平坦,未来伴随资金中枢的持续抬升长端利率可能会出现快速上行,释放风险。

第二,中登黑天鹅负面影响较大。据新闻媒体报道,近期中证登将采用新老划断的原则,新发的公募公司债中只有主体、债项分别达到AA/AAA、AA+/AAA和AAA/AAA三类公募公司债具备质押融资资格,存续债券暂不受影响。我们认为如果本次新规严格执行,将对整体债市和信用环境产生较大负面影响:

(1)中证登一直在收紧质押政策,此次收紧幅度超预期。为了降低中央对手方风险,近年中证登一直在收紧质押条件,不断下调低评级信用债质押比例,建立动态调整机制,逐步完善质押券差别化动态管理机制,最近一次调整是去年12月9日,当时中证登进一步明确了投资者准入和标准券使用率、回购杠杆、入库集中度等风控指标等要求。而本次直接取消AA+及以下债项评级债券的可质押资格,调整幅度比14年底还大。14年底中证登规定仅接受债项评级AAA、主体评级AA及以上的企业债券进入回购质押库,对城投债质押产生很大负面影响,由此引发了当时债市大幅调整,一个月内城投债信用利差走扩100bp以上。此次中证登将限制对象进一步扩展至公募公司债,而目前公募公司债中债项AAA评级以下规模占比接近一半,而且这些公司债绝对规模要大于14年底跨市场流通的城投债,所以本次新政无疑会对整个交易所市场产生较大负面影响。

(2)整体再融资风险将上升。虽然新规对高评级公司债发行人再融资影响不大,但将加大低评级公司债发行人发行公司债的难度。此外,即使这类低评级公司债发行人转向交易商协会发债,但协会品种级别中枢高于交易所表明银行间投资者口味偏淡,所以也不一定能及时解决这些低评级公司债发行人的再融资风险。

(3)低评级公司债面临抛压,高评级公司债也面临调整压力。分级别来看,新发的低评级公司债丧失质押资格,并且加大了再融资风险,将面临抛售压力。虽然高评级公司债再融资风险不大,但在市场调整期间依然面临调整压力。如14年底中登新规发布后,3年AA城投债收益率上行130bp,而不受影响的3年AAA城投债收益率也同步上行70bp,主要是因为不受影响的高评级企业债依然面临估值压力、抛售满足机构流动性要求。

(4)中登新规,叠加MPA考核、资金趋紧、跟踪评级季信用风险高发等负面因素,信用债市场依然承压。上周中国央行跟随美国加息上调各类操作利率,已经表明中国进入了加息周期中,而且MPA考核、资金趋紧等因素的负面影响也很大。此次中登新规出台后,无疑会对整个债市雪上加霜,而且叠加跟踪评级季信用风险高发,后期信用利差面临走扩压力,因此我们依然建议谨慎操作。

第三,期货贴水幅度明显修复,难带动现货上涨。周二国债期货低开高走,午后开始拉升,10年主力合约T1706收盘上涨0.19%,收96.58元,而现货收益率基本没动,期货表现明显好于现货。其实可以发现,周二期货收盘价创年初以来新高,而现货收益率明显高于此前,也就是说期货表现是好于现货的,之前由于期货超跌,贴水幅度一度扩大至40-50bp,在深度贴水的情况下,但市场情绪稍有好转,就容易修复贴水,表现为超涨,这也是近期期货表现明显好于现货的主要原因,但目前期货贴水幅度已经收窄至10-15bp的正常水平,后期依靠贴水修复上涨的空间不大,而且在资金持续紧张的情况下,更别指望期货上涨带动现货上涨。

第四,3月同业存单总发行量预计小幅回落,但仍持续高位。截止到2017年3月21日,3月同业存单实际发行1.3682万亿,总偿还量1.59万亿元,净融资额-2,228亿元。本月前3周发行数量均低于2月周发行数量,预计3月存单发行数量较2月有所下降。上周,总体发行规模4,258.5亿元,环比下降13.87%,下周到期4,653亿元,较前一周上升698亿,净融资额预计有所下降。

具体来看,截止到3月21日,五大行发行规模144.3亿元,占总发行规模1.03%;股份制银行发行规模4,818.3亿元,占总规模35.23%,城商行与农商行发行规模,占比63.71%。从期限方面看,1个月期限发行规模2,643.5亿元,占总规模19.33%,3个月期限发行5376.1亿元,占总规模39.31%,6个月期限发行3203.3亿元,占比23.42%,6个月以上期限发行规模2,451.9亿元,占总规模17.93%。

上周,股份制银行发行1,403.3亿元,环比下降6.86%,占周发行总规模32.95%,城商行与农商行发行2,756亿元,环比下降24.3%,占周发行总规模64.73%。从期限来看,上周1个月发行规模958.8亿元,环比上升6%,3个月期限发行1240.6亿元,环比下降38.64%,6个月期限发行规模1,180亿元,环比上升1.4%,6个月以上期限发行规模879.1亿元,环比上升2.87%。总体来看,中小银行发行意愿仍较强烈,股份制银行发行规模有所下降,城商行以及农商行发行规模上升;同时发行3个月以上同业存单发行量有所增多,可以看出在3月底MPA考核前,城商行、农商行仍将希望改善流动性监管指标。预计3月发行量较2月有所回落,但将持续保持在较高位置。

同业存单发行利率上升快速,预计短期内保持在较高位置。4月到期压力有缓和,5月到期压力有所增加,预计4月存单发行量将有持续高位。