【智库报告】完善现代税制,扭转政府职能(“营改增”报告全文发布)

2017-03-26 编辑:

党的十八届三中全会首次提出“财政是国家治理的基础和重要支柱”,这一全新定位突出强调了财政对政府宏观调控的重要作用,为财政自身的改革与完善指明了方向。2017年3月7日,中国人民大学财税研究所、中国人民大学重阳金融研究院、中国人民大学财政金融学院共同发布人大重阳“中国财税研究报告”系列第2期——《建立现代增值税制 ——“营改增” 改革效果评价报告》,报告通过对服务业税制改革后在消除重复征税、鼓励产业分工、减少偷漏税等方面的效果进行了评估,对未来增值税改革及现代增值税制的建立提出了五点政策建议。以下为报告全文:

人大重阳“中国财税研究报告”第2期

建立现代增值税制

——“营改增” 改革效果评价报告

中国人民大学财税研究所

中国人民大学重阳金融研究院

中国人民大学财政金融学院

执笔人 马光荣

2017年3月7日

核心提示

1.营改增是我国近年来最为重要的一项税制改革,具有消除重复征税、鼓励产业分工、减少偷漏税三大效果。

2.营改增不仅使试点行业(服务业)受益,还通过消除产业链上的重复征税,使上下游相关联行业受益。与营改增行业的上下游关联程度越高,受益于营改增的幅度越大。营改增行业的下游行业,因购进物品可抵扣增值税,因此税负明显下降。

3.营改增磨合期过后,下一步应构建简约规范的现代增值税制,应简并税率层级,建议设17%和9%两档税率。同时简化税收优惠,清理地方性优惠,实现增值税立法。

4.对小微企业而言,营改增是一把双刃剑。营改增降低了小微企业的税负,但是小规模纳税人无法开具专用发票降低了其市场竞争力。我们建议,应进一步加大对小微企业的税收扶持力度。

5.现行增值税中央与地方50:50划分方式存在不利影响,未来应该改革增值税的划分方式,将增值税地方部分由生产地(税收缴纳地)分配改为按照消费地分配。

一、“营改增”的改革历程

营改增是我国近年来最为重要的一项税制改革。在营改增之前,我国的商品流转税是“双轨制”,对制造业课征增值税,对服务业课征营业税【1】。营改增之后,服务业由缴纳营业税改为缴纳增值税。增值税与营业税的最大区别是税基不同,营业税依据销售额全额征税,而增值税实行抵扣制度,仅对商品在本环节的增值部分征税。

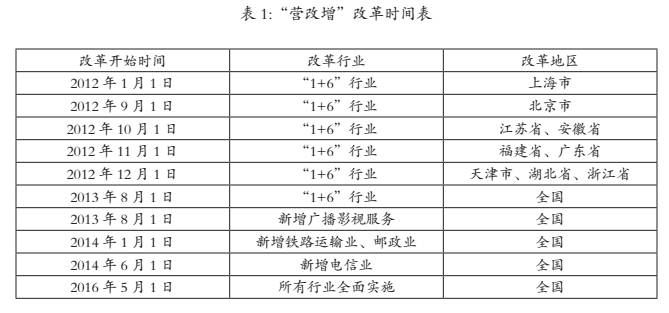

正如大多数改革一样,营改增是逐渐“摸着石头过河”的, 在全面铺开之前进行了若干试点。营改增的进程如表1所示:2012年1月1日,在上海市首先开展了营改增,涉及“1+6”行业,分别为:交通运输业(铁路运输除外)、研发和技术服务业、信息技术服务业、文化创意服务业、物流辅助服务业、有形动产租赁服务业和鉴证咨询服务业。随后逐步在其它省份开展改革,2013年8月1日起“1+6”行业营改增覆盖全国所有省份。2013年8月、2014年1月和2014年6月,又相继新增了广播影视服务、铁路运输业与邮政业、电信业作为试点行业。2016年5月1日起,建筑业、房地产业、金融业、生活服务业实施营改增,至此营业税彻底走入了历史。

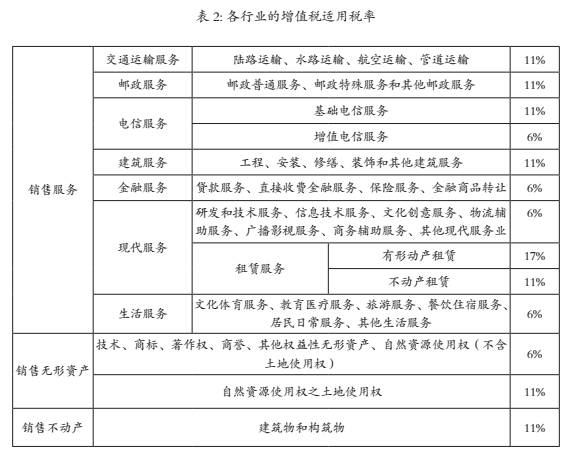

营业税改征增值税之后,为了使试点行业的企业的税负变化不至于过大,确保改革能平稳推进,在原有17%和13%两档税率的基础上,又增加两档增值税税率6%和11%。2016年5月1日之后各行业的增值税率见表2。

二、为什么要“营改增”?

增值税与营业税是商品流转税征收的两种模式。相比于营业税,增值税在人类税收历史当中是一个年轻的税种。1917年,耶鲁大学教授亚当斯首先提出了增值税这一构想,论证了增值税与营业税相比的独特优势。但是此后很长一段时间,增值税并没有应用到实践当中。直到1954年,法国成为第一个开征增值税的国家。受法国成功经验的启发,众多欧洲国家也相继引入了增值税,再后来众多发展中国家和转型中国家也开征了增值税。截止目前,世界上开征增值税的国家有近160个,通过增值税筹集的税收收入占全球总税收收入的20%以上。可以说,增值税是当今世界商品流转税的主流模式。

与营业税相比,增值税的魅力在于它有三个独特的优势。我国实施“营改增”改革,实际上正是利用增值税相比于营业税的这三个优势:

第一,消除重复征税,降低税收负担。

营业税的首要弊端是存在重复征税问题。对于课征营业税的行业,若其下游行业征收营业税,那么该行业的产出在下一环节被再次征收了营业税。营业税与增值税共存,导致增值税的抵扣链条经常发生中断,也相应产生了重复征税问题。对于课征增值税的行业,若其下游行业征收营业税,由于下游行业无法抵扣从上游行业购进物品已经缴纳过的增值税,因此存在重复征税;对于课征营业税的行业,若其下游行业征收增值税,由于下游行业无法抵扣从上游行业购进物品已经缴纳的营业税,也存在重复征税。

“营改增”打通了增值税的抵扣链条,消除了重复征税问题,降低了企业的税收负担。因此,“营改增”是供给侧结构性改革当中“降成本”的重要举措之一。减税可以通过以下三个渠道促进企业绩效的提升:首先,减税降低了企业的资金使用成本(user cost),因此会激励企业扩大投资支出和研发支出,促进企业规模增长和效率提升。第二,减税增加了企业的经营活动现金流,企业将有更多的现金可以用于增加投资支出和研发支出。第三,营改增后的税款抵扣制度,使企业愿意加大对专用设备、固定资产、无形资产的投入,从而有利于企业运用新工艺、新技术,促进企业生产率的提升。

第二,促进企业的专业化分工。

经济学鼻祖亚当·斯密在《国富论》当中,系统论证了分工是经济增长最重要的源泉。分工和专业化有利于利用规模经济,促进技术进步和生产率提升。