一个年化收益率52.6%的并购套利,一个收益率15%的配对交易

2017-03-21 编辑:

今天主要是来介绍一个非常有意思的套利和一个很好玩的配对交易。

套利的主角是很多人可能已经比较熟悉的Rite Aid(NYSE:RAD)。不过我和一个叫CD的朋友在这里使用了Covered Call策略(买入股票,卖出看涨期权),从而形成一个我们目前觉得风险极低,但是年化收益率高达52.6%的并购套利机会。

配对交易的主角是半年前EMC套利结束后的DVMT和VMW。EMC套利我之前写过很多次,有兴趣的朋友可以当做案例找来看看。

▌一、一个套利空间52.6%期限是4个月的套利机会

关于Rite Aid(NYSE:RAD)的套利,网上已经能找到很多基本资料了,我之后会简单介绍下这笔收购最新的进展,更为详细的背景信息大家可以去网上找一找。

截止到3月21日,RAD的股价是4.7美金。

但是,收购RAD的行业老二Walgreens(NYSE:WBA)给RAD的收购报价是6.5-7美金,同时预计的收购时间是7月31日。所以如果以6.5美金为目标价的话,目前这个股票的套利空间是38.2%(年化收益114.6%)。

看到这么大的套利空间,其实我本能的第一反应是:市场在担心什么?这个套利有多高的不确定性?

在解释上面两个问题之前,先说一下,我为什么会看上这个并购套利。

在大多数情况下,我对一般的并购套利都没什么兴趣。一般情况下,并购套利都不是无风险的,投资者至少要承担三个风险。

风险1:交易可能因为各种各样的原因无法达成。

其中最常见的原因是监管问题,融资问题,公司业务变化,人员问题等。任何时候收购者都能找到合法的反悔的理由。一旦交易破裂,被收购公司的股价就会被打回原形,做并购套利的人就会面临巨额损失。

要解决这个风险,主要是要弄明白收购双方的意图有多强烈,会不会有监管部门的干涉等等问题。

风险2:时间风险。

一般情况下,根据交易的性质和行业的不同,会导致收购时间不确定,从而导致投资者需要承担很高的时间成本。

如果一项20%套利空间的并购套利半年内完成,那么这项投资的IRR就是40%。如果1年完成则只有20%。

风险3:并购套利竞争太过激烈

在过去20年,美国大量的投资公司和资产管理公司都建立了自己的并购套利部门。尽管并购事件层出不穷,但是竞争也空前激烈。

这些资产管理公司和投行的并购套利部门一般都会聘请反垄断顾问、证券律师、以及相关专业的投资专家,这些人天天追踪并购事件的一切蛛丝马迹,因此个人投资者其实很难在这个领域挑选出绝佳的并购套利机会。

我对RAD这个套利感兴趣,主要原因有两个:

1.约束性条约,违约的罚金很重

WBA收购RAD的条约是约束性的。也就是说,如果RAD(被收购者)的股东反悔,不把公司卖给WBA(收购者),那么RAD要赔偿给WBA 3.25亿美金。

而如果WBA反悔,不收购RAD了,那么WBA要支付RAD3.5-6.5亿美金的分手费。如果WBA是主动结束并购并寻找其他项目,那么要支付给RAD6.5亿美金分手。如果WBA是迫于法律规定无法完成收购,那么要支付RAD3.5亿美金。

而RAD的现在的市值也不过47亿美金。

2.收购双方的意愿比较强

WBA收购RAD的目的主要在于寻求行业整合。WBA是仅次于CVS的美国第二大全国性连锁药房;Rite Aid是全美第三大连锁药房,不过规模比Walgreens和CVS要小不少。从WBA,CVS和RAD过去的发展看,它有着丰富的依靠“收购”成长壮大的历史,收购RAD在情理之中。

另外,连锁药店是个竞争很激烈,很难形成优势的行业,因为基本上只能通过规模优势来获得成本上优势,从而加强自身的竞争力。

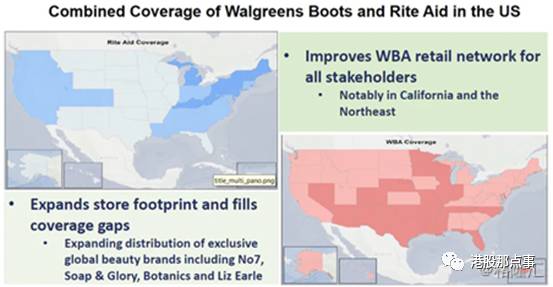

从下图可见,虽然两者的店铺分布在某些地区,比如:加州、纽约、马萨诸塞州有重合,但是总体来说在很多地方存在明显的互补趋势,比如:佛罗里达、德州、伊利诺伊州,这些地区基本没有重合。收购完成后对于WBA来说可以扩大版图,弥补市场空隙,增大市场份额;利用完善的分销渠道,降低生产成本,以便和CVS平分秋色。

对WBA而言,这场收购完能带来的益处让它有足够的动力去完成收购项目,所以这也是为何在一开始WBA愿意给出9美金的价格,以50%的溢价对RAD进行收购。

而RAD之前也是非常乐于把自己给卖掉的。因为在创始人去世后,整个公司的运营能力就开始大幅度下降,2008年金融危机时差一点就破产了,最近几年刚刚恢复点元气。

▌二、为什么套利空间这么大?

下面说回来为什么这个并购套利的套利空间这么大?以及市场在担心什么?

要解决上面两个问题,就要简单了解下收购方(WBA)和被收购方(RAD)了。

这个套利股市起源于2年前,在2015年10月27号,药店连锁业界老二 WBA以每股9美金的价格对老三RAD提出收购邀约,老三的CEO参与协商价格,双方结合意愿十分强烈。

按照WBA原本的日程,这个并购案应该在2017年1月已经完成。然而由于监管机构反垄断调查的介入,联邦贸易委员会在进行反垄断调查以后表示不满意,因此RAD不得不分拆,打算把865家店面,总计9.5亿美金以全现金的形式卖给第三者弗雷德药店(FRED),而FRED成为老三。但这一记给让原本打算套利的RAD股东吃了闷棍,原本WBA的9美元收购价也必然打了折扣,降至6.5-7美元,还不确定,具体要看卖掉店面的数量已经卖出去的价格。

因此,市场主要是担心以下几点:

1.这项收购能不能通过反垄断调查

2.收购价降至6.5美元后,股东和员工是否依旧会同意

3.在财报不佳的状态下,FRED(剥离出来店铺的收购者)能否吃得下这么多RAD的店铺。

以上三点的担心,也就给这个收购带来了很强的不确定性。

另外,市场还很担心如果7月31日无法完成收购,那么收购日期可能会继续拖延,从而增加时间风险。

总的来讲,这个收购的不确定性确实是比较大的。

我先说一下,我对以上三点担心的看法。