【组图】【中信新三板】大汉三通(430237)深度跟踪报告—业绩持续高速增长,基础能力逐步完善

2017-03-20 编辑:

中信投资价值分析报告

投资要点

流量业务:行业运作逻辑逐步明晰,公司领先优势持续扩大。行业估计运营商2016年面向第三方开放的流量资源规模应超过100亿元,中短期有望保持50%以上的年增速。基于多因素分析,我们预计面向第三方市场的流量开放将是有序、渐进,同时偏审慎的过程;2016年公司流量业务共实现收入8.69亿元,较2015年的1.2亿元增长超过6倍,同时随着公司龙头地位的稳固,以及业务规模效应持续显现,公司流量业务毛利率在2016年下半年出现明显回升迹象,由上半年的9.5%提升至12%左右。

短信业务:功能短信占市场比重快速提升,公司业务收入持续维持高速增长。企业短信的功能性定位日益清晰,比如注册验证、支付验证、会议通知等应用场景,同时我们判断市场监管+行业规模效应有望推动行业市场集中度持续提升;2016年公司短信业务实现销售收入2.03亿元,同比增长57%,毛利率表现较2015年基本持平,继续维持在30%附近。收入结构方面物流、电商、旅游等高景气行业客户为公司短信业务主要营收来源。2016年下半年,公司开始构建自身的云通信平台能力,此举有望显著提升公司资源交付效率和长尾企业客户的触达能力。

基础能力:持续完善组织架构、人员团队。2016年,公司在原有9个子公司的基础上,全年累计新增15家分公司,涵盖华北、东北、华中、华东、华南、西北、西南等区域,我们判断,区域分公司的构建能有效提升公司的区域市场的运营商资源获取能力,以及市场开拓能力;截止2016年底,公司已累计认定核心员工75名,占公司总人数的18%,核心员工持股比例从2015年的2.87%提升至2016年的3.46%;2017年2月,公司任命周林为公司总经理,周林曾就职于通鼎互联、星美集团等,在运营商资源合作、互联网业务拓展等领域具有丰富的业务经验。

财务分析:业务高成长性中短期有望维持。(1)成长能力,公司2016年实现营业收入10.73亿元,同比增长329.5%。我们判断,中短期公司业务收入仍有望维持较高的成长性,同时考虑到规模效应等因素,后续公司净利润的增幅有望明显高于收入增速。(2)运营能力,主动聚焦优质行业中大型客户的市场策略推动公司应收账款周转率、坏账率等指标持续好转,2016年公司应收账款周转率达到13.13,较2015年大幅改善。考虑大公司持续加大在上游运营商资源侧的投入,通过预付款等方式提前锁定运营商优质资源,我们判断公司经营活动净现金流在2017年仍大概率为负值。(3)盈利能力,受益于业务营收的高速增长,以及公司融资工具的合理有效利用,公司ROE呈现持续上升态势,2016年上升至40.54%。

风险因素。运营商政策风险,公司核心业务人员流失风险。

维持“买入”评级。公司作为国内流量经营领域的绝对龙头,业绩成长性突出,我们将公司2017/18年收入预测调整至22.97/34.48亿元(原预测18.73/27.67亿元),新增公司2019年收入预测45.78亿元;考虑到运营商当前对流量资源较强价格管控,下调公司2017/18年归属净利润至1.12/2.17亿元(原预测1.31/2.34亿元),新增2019年预测为3.35亿元,对应EPS为1.27/2.47/3.80元。公司当前估值15.47亿元,对应2016/2017年PE30/14X,我们上调公司目标价至25.2元,对应估值22.18亿元,对应2017年20X PE(较A股可比公司折价40%),维持“买入”评级。

目录

流量业务:行业运作逻辑逐步明晰,公司领先优势持续扩大

市场概况:上游运营商资源预计有序、谨慎开放,下游用户应用场景持续扩展

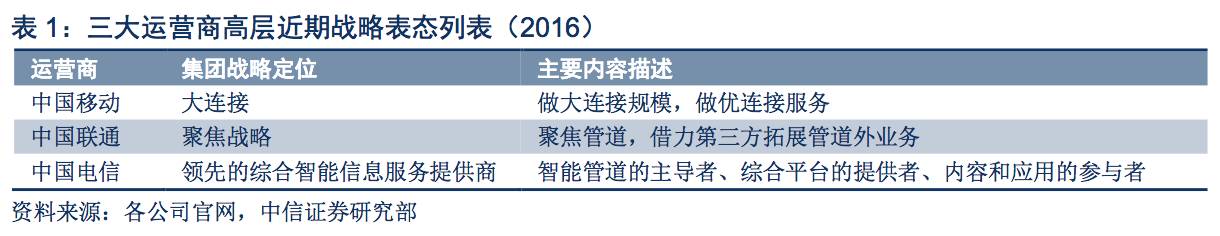

运营商态度:开放合作将成为主基调,但节奏偏谨慎。关于流量经营市场未来的成长性和潜在空间,市场已经有比较一致的认识,在本篇文章中我们不再展开讨论,我们更多聚焦于对市场疑问的回答:运营商的开放态度,以及第三方流量经营厂商的价值。目前国内运营商已经敏锐认识到,在生态关系、业务间协同、渠道体系等维度,运营商目前所处的流量经营时代较过去的语音经营时代已经存在显著差异:

主基调:开放合作。我们也观察到,三大运营商高层在近期的表态中也透露出聚焦管道、生态合作的基本战略导向。因此,我们预期运营商在未来的业务合作中将持更为开放、积极的态度。

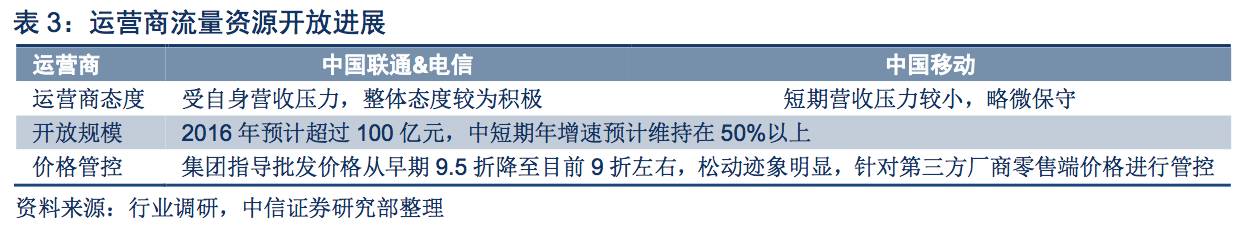

节奏:谨慎、有序。根据我们的产业调研,目前中国联通、中国电信对流量资源的开放持较为积极态度,中国移动略微保守,主要源于移动自身短期营收指标压力不大,行业估计运营商2016年面向第三方开放的流量资源规模应超过100亿元,中短期有望保持50%以上的年增速。考虑到非语音业务在运营商整体收入中的较高占比,流量业务本身的复杂业务逻辑,以及开放可能对运营商个人市场带来影响的担忧,我们预计面向第三方市场的流量开放将是有序、渐进,同时偏审慎的过程。

用户需求:应用场景快速扩展。据CNNIC研究数据显示,从用户流量使用分布、流量消耗情况等维度来看,终端用户对流量的需求规模持续增长,且伴随着用户对在线视频、网络游戏等高流量消耗型互联网应用使用的增长,我们预计终端对流量的需求将持续快速增长,同时我们观察到,用户在流量应用场景、需求内形态等层面正发生快速变化:

应用场景:快速扩展。从具体应用场景来看,流量作为一种基础性的通信资源,已经渗透到用户日常生活的方方面面,下游应用场景持续扩展。