【组图】【历史和国际的比较】同业存单“量价齐升”的情况能否持续?

2017-03-20 编辑:

【明明债券研究团队】

同业存单“量价齐升”何以结束?

一、存单量价压力仍存

从去年年底的中央经济工作会议,到央行四季度货币政策执行报告,再到李克强总理的2017年政府工作报告,官方的种种表态均表明2017年“去杠杆、防风险、抑泡沫”将成为主旋律。央行流动性投放的“缩短放长”、越来越明显的监管信号客观上抬高了资金成本,同业存单发行利率水涨船高,6个月同业存单发行利率甚至超过同期限理财预期收益率,形成息差倒挂;然而,成本的高企却未能带来发行量增速的放缓,2月同业存单实际发行量更是到达1.97万亿元的历史新高,“量价齐升”的异常局面显示银行负债端资金来源紧张。

二、历史的重复?

1. 纵向比较:与2013年钱荒的对比

“前事不忘,后事之师”,每次加杠杆总在“金融创新-潜在风险-监管严控-创新暂歇-新的创新-潜在风险-…”的轮回里周而复始,2009年实体加杠杆、2013年非标加杠杆、2015年股市加杠杆及2016年底开始的同业债市加杠杆莫不如此,过度加杠杆终究难逃监管。

2013年年初,表外理财对接非标的盛行致使杠杆高企,M2增速远超目标;此后,李克强总理要求“把稳健的货币政策坚持住”,3Q13货币政策执行报告提出“把好流动性总闸门”,这些与公开市场操作层面的“放短锁长”一起成为货币政策转向(由宽松转为偏紧)的标志,致使资金面开始出现紧张迹象,隔夜SHIBOR一度暴涨至史无前例的30%,银行间交易出现延时,债市、股市、实体均受重挫。

幸而,此后钱荒渐渐平息,原因有二:其一是央行有的放矢地释放流动性,且配合行政管控规范融资平台,理财产品、信托资产、表外业务增速均有不同程度的回落;其二是货币政策在“稳增长”的压力下终于转松(2Q14货币政策执行报告,央行变原有论述“加强流动性总闸门的调节作用”为“保持适度流动性”)、外汇占款回暖、时点性资金需求回落等缩小流动性供需缺口;而债市的回暖则明显滞后于资金成本的回落,回暖时点与宏观经济景气先行指标好转时点一致,经济先行指标反映投资者对经济基本面的预期。

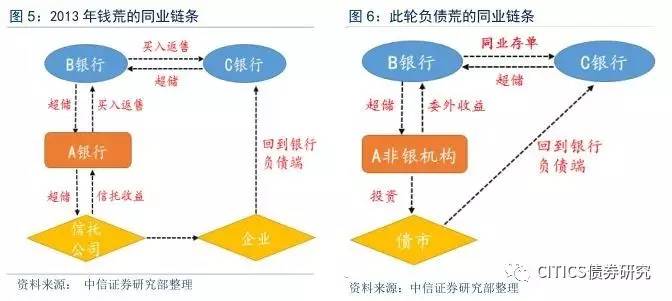

纵观13年钱荒的爆发,监管收紧只是钱荒的触发器,根本症结在于银行同业创新不断延伸的同业链条:同业负债作为利率市场化背景下银行主动负债的新形式,较被动负债更为灵活,但其明显的顺周期效应也使其具有稳定性偏弱、资金链条偏长等风险特征。将13年钱荒与本轮负债荒2.0对比可以发现:虽然两轮杠杆高企中同业链条形式有所不同(13年超储对应非标;此轮超储对应委外),与此对应,链条被打破、超储回流时,债市反应也不同(13年理财产品投资资产中非标占比下降带来债市资金面的宽松,债市走强;此轮委外资金回流则造成非银机构抛售债券引发债市调整);但尽管市场反应不同,本质上都是同业链条解开时所对应的最终资产的调整,13年是表外理财投向非标的规模缩水,16年底是大规模的债市踩踏,本质并无区别。

回顾2013年钱荒的平息,我们可以发现钱荒的结束归根结底有赖于央行投放流动性,而央行是否投放流动性取决于其对稳增长与防风险的权衡,单凭货币政策去杠杆实行代价高、难度大,配合针对性的行政管控往往会促进杠杆的去化;至于债市调整的结束则有赖于经济基本面的回暖。

2. 横向比较:与美国的对比

同业存单在国际上被称为大额可转让定期存单(Large Negotiable Certificates of Deposit,以下简称CDs),是常见的推进利率市场化的工具。虽然国际上大多国家不把CDs区分为同业存单及面向企业、个人发行的存单,但CDs多为金融机构持有。因此,它的发展在一定程度上可以反映同业存单的发展情况,借鉴他国经验也可在一定程度上启迪我国同业存单未来的发展。

以首创国美国为例:在利率市场化初期的20世纪60年代,先于存贷款利率的完全市场化,美国首先放开CDs的利率管制借以温和推进改革进程。推出初期由于高通胀推高市场利率、传统存款增速下滑致使银行转而依赖CDs主动负债等原因,CDs利率走势亦出现畸形走高,利率高点甚至高于最优贷款利率,对净息差产生负面影响,这与负债荒2.0有相似性。

其后,随着利率市场化的不断深入,个人存款利率管制的放松(表1)拉高储蓄存款占比,CDs常规化。因此,我们有理由相信未来我国同业存单市场亦会趋于常态化,其用以弥补SHIBOR在较长期基准利率信号作用缺失的初始作用得以回归,而稳定的发行利率仅反映基准利率与发行方信用水平,如今的畸形走高只是利率市场化过渡状态的暂时现象。

以此逻辑分析中国市场,以6个月同存发行利率为例,在同存发行利率畸形走高前,发行利率基本围绕同期限SHIBOR上下浮动,去年年底开始两者偏差逐渐拉大,长期来看同存发行利率应回归到基准利率水平(图13);此外,不同类型银行的同业存单发行利率间存在信用利差,从可取得的最新数据(2016-11-30)来看[1],去年7月14日股份行同存发行利率是国有银行的1.01倍,11月30日暴涨至1.11倍,利差由2.85bp涨至34.99bp;07-14城商行是国有银行的1.07倍,11-30涨至1.15倍,利差由19.5bp涨至46.99bp;农商行则保持在1.15倍国有银行同存发行利率的水平,相应利差由42.01bp涨至46.46bp;长期来看,信用利差理应回落至正常水平。

3. 正常情况下同业去杠杆的逻辑