【组图】【国债期货交易策略】1703合约交割数据简析

2017-03-20 编辑:

文 | 董德志 柯聪伟

国信证券宏观分析师

1703合约交割数据简析

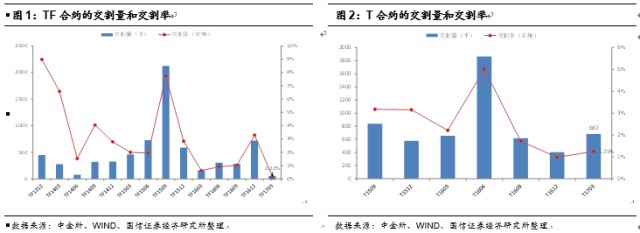

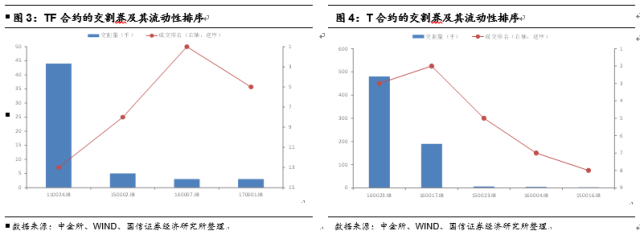

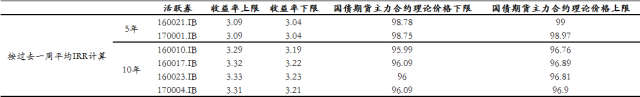

TF1703的交割量为55手,对应交割率0.22%,处于历史最低水平,交割金额约0.57亿;T1703的交割量为682手,对应交割率1.25%,处于相对较低水平,交割金额约6.51亿。1703合约较低的交割率一方面体现了投资者的期现货组合策略的长期性,另一方面也体现了合约本身投机属性较强。

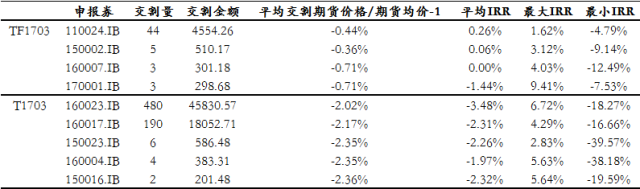

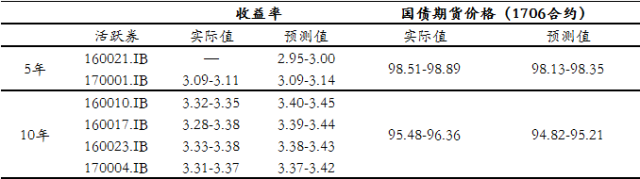

从流动性来看,TF1703的申报交割券有4个,集中在110024.IB,其成交量在可交割券里排名第十三,流动性较差;而T1703的申报交割券有5个,其成交量在可交割券里均较大,如160023.IB、160017.IB、150023.IB是交割券里成交量排名靠前的券种。

从最廉性来看,利用中金所公布的交割量和交割金额倒算出的交割期货价格与期货合约均价相比,交割期货价格略有折价且10年期合约折价幅度较5年期合约折价幅度大,反映了IRR中枢的上升。

从时间来看,1703合约在其处于主力合约期间,合约主要维持贴水状态,预计交割者以反向套利为主。对于TF1703来说,交割量最大的110024.IB在合约期间内达到的最小IRR为-4.79%且该券属于流动性较差的旧券;对于T1612,交割量较大的160023.IB和160017.IB在合约期间内达到的最小IRR分别为-18.27%和-16.66%、平均IRR分别为-3.48%和-2.31%,反向套利获利丰厚。

表1:1703合约交割券的最廉性(债券价格用中债数据)

国债期货策略

方向性策略

策略回顾:过去一周,虽然工业和投资数据超预期,且央行年内第二次上调逆回购、MLF和SLF利率,但国债期货仍强势上涨,伴随持仓量快速下行,预计不少空头平仓离场。之所以无惧利率走廊上调,在于市场对其解读为跟随美联储加息,price-in的靴子落地后反而促使市场上涨,且技术面上一阳穿数线,国债期货走势强势。

整体来看,TF1706周累计上涨0.705,对应收益率下行约16BP,而T1706周累计上涨1.595,对应收益率均上行约20BP。而现券方面,5年国债收益率下行约5BP,10年国债收益率下行约12BP。

表3:过去一周方向性策略回顾(2017/3/13-2017/3/17)

虽然1-2月的基建投资和房地产销售数据较为亮眼,但基建投资更多是年初的惯例冲量,后续将受制于财力,即2017年的财政赤字明显弱于2015-2016年。

而房地产销售数据存在结构上差异,增速主要源自中西部城市,东部城市增速明显较弱,整体房地产市场仍处于去库存阶段,且调控政策有加码之势(如北京楼市调控升级,认房又认贷,二套房首付60%-80%)。而制造业投资增速已经开始回落(10.3%至4.3%)。

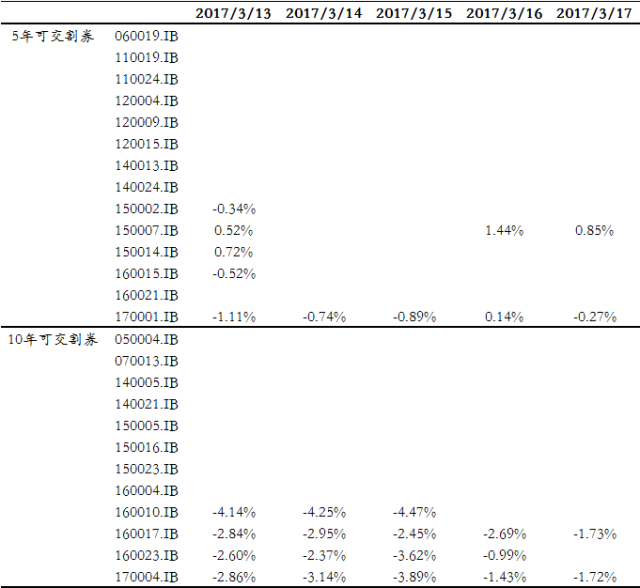

预计3月份开始的通胀、增长类数据都会面临下行压力,基本面因素利多债市。按过去一周平均IRR计算,TF1706的理论价格范围是98.77-98.98,T1706的理论价格范围是96.04-96.84。

表4:现券收益率和国债期货理论价格区间判断(2017/3/20-2017/3/24)

期现套利策略

IRR策略

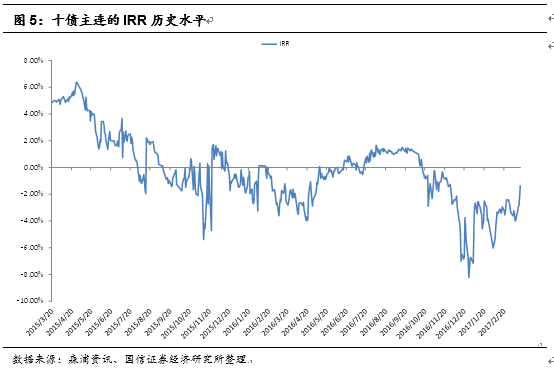

过去一周,期货走势明显强于现券,期货贴水幅度进一步收窄,TF1706的IRR水平已转正,而T1706的IRR水平也上行至-1.7%左右的水平。

表5:IRR周回顾(1706合约)

央行年内第二次上调逆回购和MLF利率,预计未来资金成本中枢水平将抬升。资金成本的抬升从增加持有成本和套利成本两个角度支持IRR水平的提升。但如果基本面如我们所预计般继续支撑债市,收益率下行将通过提升交割期权价值抑制IRR水平。目前来看,资金成本抬升的判断相对确定,IRR水平仍有上行的动能。

基差策略

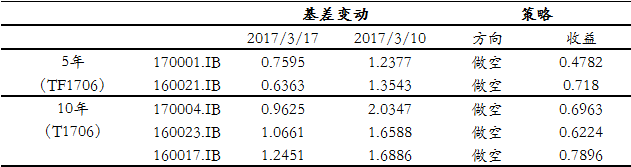

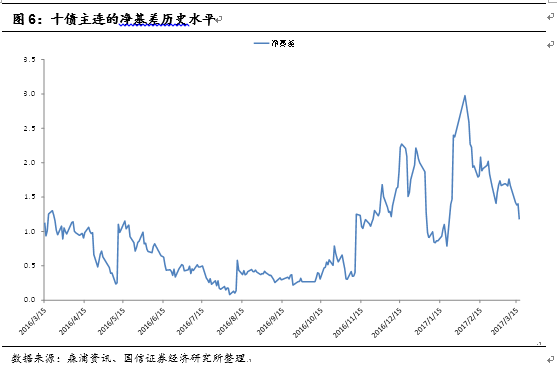

策略回顾:过去一周,期货走势明显强于现券,基差整体大幅收敛。我们推荐的做空基差策略大幅获益,5年平均收益0.60,10年平均收益0.70。

表6:过去一周基差策略回顾(2017/3/13-2017/3/17)

虽然目前的基差已经累计收敛了一定幅度,但其仍存在继续收敛的可能,主要的支撑逻辑:

(1)央行年内第二次上调逆回购和MLF利率,确认紧货币时期,资金成本中枢预计进一步上台,导致净持有收益减少;

(2)交割期权价值仍为显现。风险点在于,如果债券收益率进一步下行,交割期权的价值将逐步显现,阻碍基差的收敛。从目前的收益率水平来看,这种情况在TF合约上的可能性越来越大,而在T合约上仍存在较大不确定性。因此整体性做空基差的策略在T1706上的性价比仍优于TF1706。

跨期策略

跨期价差方向策略

本周跨期价差超预期继续上行,TF1706-TF1709周整体上行0.0600;而T1706-T1709周整体上行0.0650。