既然经济恶化导致货币政策转向的可能性不大,那我们只能考虑是否存在另一种可能。要回答这个问题,首先要回答央行此轮货币政策中性偏紧的原因何在?从央行一贯强调保持货币政策独立性的角度来看,国内局势可能是主要原因:当前国内经济弱复苏的同时伴有突出的结构性矛盾(杠杆高企),某些领域的金融风险要高度警惕。我们以2011年以来银行同业负债与其对单位及个人存款的比值,来大致表征同业杠杆率。可以发现,目前中资全国性中小型银行的同业杠杆率仍在攀升,2017年1月更是达到了45.75%的高位,与银行业平均水平之差不断拉大(见图9),这其中可能包含某些应对监管的短期性因素,但更多还是体现了监管收紧下中小型银行的博弈心态。在此背景下,除非中小型银行降低同业杠杆,否则期待央行放松政策不太现实;须知“胳膊拧不过大腿”,市场不应低估此番央行去杠杆的决心,尤其是在当前外汇占款持续净流出,银行基础货币缺口完全依赖于央行投放的背景下。

3. 可能的结局之二:中小银行调整负债结构,短期内同存利率至少下调30bp左右

从当前情况来看,为应对此次负债荒,中小银行已做出相应调整,但其对同业负债的依赖短期难以改变,能做的只是微调期限和负债结构。同业杠杆易上难下,除非出台相关监管措施限制同业存单规模增长,如前期媒体报道的同业存单纳入同业负债的措施,不然银行自我革新动力不足。

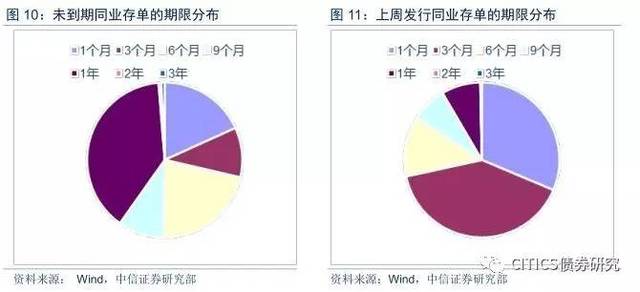

其一,期限错配固然可以为银行带来可观收益,但一旦监管收紧,同业链条断裂,期限错配就会成为潜在的风险因素,因此,在“去杠杆”的监管严控下,银行会延长同业存单发行期限。如图6所示, B通常投资A较长期的理财产品,而B与C间的同业存单一般期限较短,短期的同业存单到期后,B必须设法卖出新的同业存单筹措资金。当市场流动性趋紧时,资金的衔接会对B构成压力。B通常会采用两种措施来应对:或是以更高的利率发行同业存单续接资金,同业存单利率居高难下,负债荒2.0加剧;或是使A抛售资产,加速超储从A回流,但这会带来债市踩踏,且影响B资产端的收益率。而从未到期同业存单(多为2016年9月后发行)期限分布可以看出1年期同业存单占比最大,反映此前银行为应对监管,已将同业存单发行期限延长,一定程度上纠正了期限的错配。然而,由于市场对两会后出台同业存单新规的预期浓厚,长期债市亦存在回暖可能,投资者对较长期限同业存单的热情不高,银行上周发行的同业存单只能以1月和3月为主,与去年4季度延长期限的趋势形成对比。

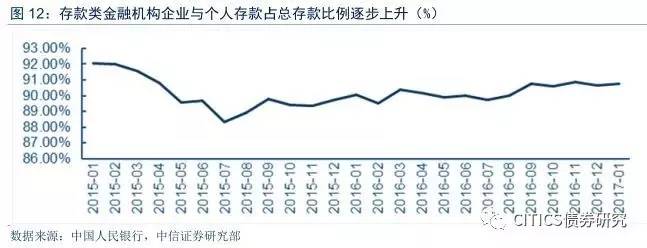

其二,负债结构调整也成为银行积极应对负债荒措施之一。如果同业存单利率持续维持高位,负债端成本的上升最终仍会倒逼银行减少同业负债,回归存款业务等传统负债模式,具体可以通过高息揽储、贷款派生存款等方式来提高对普通存款的吸引力;且存款增速受短期季节性因素影响较多,从长期来看,诸如年初企业发奖金提取存款等时点性因素将回归正常水平,在一定程度上可能会缓解银行负债端的资金压力。

长期来看,只要同业存单利率持续维持高位,中小银行依靠同业负债扩表的方式终究难以为继,银行就算不顾自身利润强撑维系,也可能因自身流动性危机而引发偿债风险,其他机构可能因此拒绝购买其发行的同业存单。照此推演,超储终将从中小银行回流至大银行,超储结构重新回归稳定,资金面重归稳定,这对中小银行可能是利空消息,但如今监管层温和去杠杆的方式给予充分的喘息时间,中小银行可能会通过以上两种微调安全度过负债荒2.0。利率方面,从本周6个月的同业存单发行利率及理财产品收益率来看,大型银行不是发行同存的主力,息差从不曾出现倒挂现象;中小银行方面,各类银行的对应的同业存单发行利率与理财产品年化收益率(全市场)的倒挂已从高点处回落,目前的情况是,股份制、城商行、农商行分别倒挂幅度约在20、30、40个基点。因此,延续我们之前的逻辑(短期内同存发行利率应下调至略低于理财预期收益率的水平,负债荒2.0才可能有所缓和),短期内同存发行利率应至少还有30bp左右的下调空间。

4. 可能的结局之三:新的负债端来源

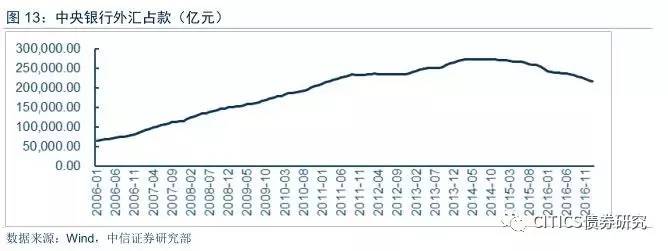

今年1月数据统计显示,中央银行外汇占款减少2087.66亿元,为连续第15个月下降;降幅0.95%,为自2016年8月以来最小降幅,外汇占款是否可能重新作为超储来源引发热议;但我们认为短期内资本逆向为净流入的可能性不高,难解银行流动性燃眉之急。

但长期来看,外汇占款降幅有望进一步收窄,届时外汇占款或将可能创造银行负债资金:海外方面,3月3日耶伦讲话表达了本月内加息意图,然而市场对此反映并不强烈,美元汇率微涨,且加息基本符合市场预期,短期看对人民币汇率约束并不显著。从国内来看,国内经济自去年末有企稳态势,外贸数据向好;人民币加入SDR与国内债市开放都一定程度上促进了资本流入;货币政策仍然保持稳健,无意过度收紧,人民币汇率稳定;2月外储规模的上升相对应着贸易逆差的出现,这标志着资本和金融项目必呈顺差,国际游资流入,这可能意味着海外对人民币升值的预期,长期来看,外汇占款或将实现净流入。

四、总结与债市策略

转载请注明出处。

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们